소프트웨어(SW) 통계포털은 SW생산, SW수출, SW인력, 신SW산업 분야 등 소프트웨어와 관련된 다양한 통계를 제공하고 있습니다.

AI 브리프

모바일 지급결제 동향 및 시사점

- 박강민 역대연구원031-739-7354

날짜2021.10.12

조회수30403

-

- 세계 모바일 지급결제 시장이 빠르게 확대됨에 따라 국내에서도 모바일 지급결제 시장에 대한 관심 이 높아지고 있다. 우리나라에서는 편리한 지급 결제 관련 환경으로 모바일 지급 결제 시장의 확대 가 늦어지고 있으나 경쟁력을 갖춘 글로벌 사업자들의 국내 진출에 따른 영향이 가시화되고 있다. 본고에서는 모바일 지급결제의 동향과 생태계를 살펴보고 이에 따른 규제개선의 방향을 제시한다.

-

- 모바일 지급결제의 개념

- - 지급결제(Payment and Settlement)란 경제주체들이 지급수단을 이용하여 각종 경제활동에 따라 발생하는 거래당사자간의 채권·채무관계를 해소하는 행위임1)

- - 지급 결제는 지급(Payment), 청산(Clearing), 결제(Settlement)의 세 단계를 거쳐 이루어짐

- - 지급은 지급결제의 시작 단계로 지급인이 자신의 지급채무를 해소하기 위하여 수취인 앞으로 자금이체를 의뢰하는 지급지시(Payment Order)를 송부하고 수취인이 그것을 수취하는 과정임

- - 청산은 청산기구(Clearing House)가 거래당사자간에 개입하여 결제를 위해 교환된 어음, 수표, 계좌이체 등의 지급수단을 확인한 후 최종적으로 수취하는 과정임

- - 결제는 청산과정을 통해 계산된 금액을 지급하여 완결시키는 과정으로 중앙은행의 당좌예금계 좌간의 자금이체 등을 통하여 지급은행에서 수취은행으로 실제로 자금이 이동되는 것을 가리 키며 일반적으로 이 경우의 결제과정을 좁은 의미의 결제라고 함 모바일 지급결제 동향 및 시사점

- 모바일 지급결제는 핀테크(Fintech)의 대표적인 분야이며, 핀테크란 금융(Finance)과 기술(Technology) 의 합성어로 전통적 금융 서비스(결제 및 송금, 대출 및 투자)와 SW를 결합한 새로운 서비스를 말함

- - 핀테크는 결제, 송금 등의 지급결제 영역, 대출 영역, 투자자문 등 기타 금융 영역으로 구분할 수 있음

- - 지급결제의 경우, 온라인/오프라인에서 더욱 간편한 결제를 위한 신규 서비스들이 등장하고 있고, 모바일 결제 이용률도 계속 증가하고 있음

- - 현금 외의 지급수단을 사용하는 경우 엄밀하게는 지급, 청산, 결제의 세 단계를 거치게 되나, 청산과 결제는 금융기관 사이에서 이루어져 일반인들은 잘 알지 못하기 때문에 지급결제는 ‘지급’을 의미하는 것으로 널리 사용되고 있음

- - 모바일 지급결제는 디지털 재화 또는 오프라인 재화를 구입할 때 현금, 수표 또는 신용카드가 아닌 모바일 기기를 활용한 지급결제를 의미함

- 핀테크의 확산

- 엑센츄어(2014)에 따르면 미국 금융기업의 금융 시장점유율이 ’13년 85.7%에서 ’20년 60%로 떨어질 것으로 예측하였으며 이를 SW 기업들이 대체할 것으로 예상하고 있음

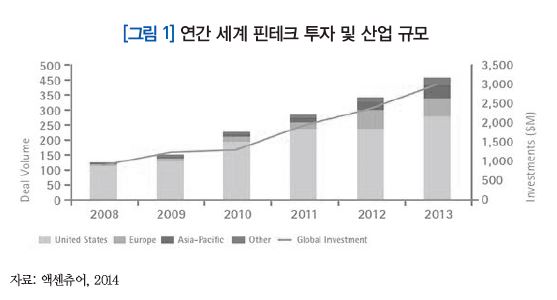

- 핀테크 산업에 대한 투자가 크게 늘어나고 있음

- - 전 세계 핀테크 벤처기업에 대한 투자 규모는 2008년부터 2013년까지 5년간 3배 이상 성장2) (2008년 9억 2,000만 달러 → 2013년 29억 7,000만 달러)

- - 특히 글로벌 금융허브인 영국은 개방적 규제환경과 첨단 금융기술을 바탕으로 핀테크 스타트업에 대한 투자가 활발함

- - 지난 5년간 영국 및 아일랜드 핀테크 스타트업은 총 7억 8,100만 달러의 투자금을 유치

- 해외에서는 모바일 지급결제 시장이 빠르게 확산되는 중임

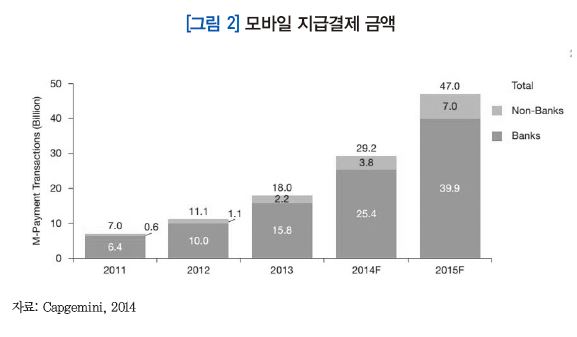

- 세계 모바일 지급결제 금액은 2011년 70억 달러에서 2013년 180억 달러로 2배 이상 성장하였으며, 2015년에는 470억에 이를 것으로 예측됨3)

- 특히 비금융권의 모바일 지급결제 금액이 2011년에 비해 2013년 약 4배 증가함

- - 아프리카와 아시아의 개발도상국에서 모바일 지급결제가 활성화되면서 모바일 결제 인구는 2016년까지 높은 성장세를 기록할 것으로 나타남4)

- 전 세계 모바일 지급결제 시장 규모는 빠르게 증가하고 있음5)

- - 특히 아프리카와 아시아의 개발도상국에서 모바일 지급결제가 바로 활성화되면서 모바일 결제 인구는 2016년까지 높은 성장세를 기록할 것으로 나타남

- 해외의 모바일 지급결제의 확산 배경

- 스마트폰의 확산 : 스마트폰의 확산과 관련 기술의 활성화로 새로운 결제 채널이 등장함

- - 근거리무선통신(NFC: Near Field Communication), 저전력 블루투스를 활용한 비컨(Beacon) 기술 등이 새롭게 응용되고 있음

- 열악한 기존 결제환경 : 기존 결제 수단의 한계로 대안이 필요

- - 중국은 신용카드 보급률이 10% 안팎이며6) 미국은 전 세계 신용카드 및 직불카드 사기 피해액의 47%가 일어나는 등 신뢰 가능한 결제수단 수요 급증함

- - 또한 미국의 경우 중소가맹점에 대한 높은 카드사 수수료에 대한 불만이 높음(가맹점의 수수료 부담은 3.12%로 우리나라 1.91%에 비해 매우 높음7))

- 모바일 결제와 서비스 결합 : SW 기업은 모바일 결제의 확산을 위해 다양한 혜택을 내놓고 서비스를 결합하고 있음

- - 알리페이를 통해 공과금 납부와 휴대폰 요금 충전, 택시요금 등 다양한 서비스를 제공하고 있으며, 결제 후 남는 자금을 이체하는 위어바오 서비스는 연 6% 이상의 이자를 제공함8)

- - 애플의 애플페이는 지문 인식 결제를 통해 간단한 결제와 보안성이 높은 서비스를 동시에 제공함

- 국내의 경우 편리한 카드 결제 환경과 다양한 카드 사용 혜택으로 모바일 지급결제 확산이 더딤

- 국내의 편리한 오프라인 결제 환경으로 구매자가 모바일 결제로의 전환 필요성을 느끼지 못함

- - 모바일 지급결제는 신용카드 구매에 비해 건수 및 금액 기준 모두 0.02%에 그치고 있으나9), 1인당 신용카드 보유수는 3.9개(2014 기준)임10)

- - 편리한 결제 환경으로 GDP 대비 신용카드 이용액은 세계 최고 수준이며11), 신용카드 사용액의 41.6%가 1만원 이하 소액결제임12)

- 해외와는 다르게, 여신전문금융법 19조에 의해 신용카드가맹점은 신용카드를 거절할 수 없으며, 가맹점 수수료를 구매자에게 부담하게 할 수 없음

- - 미국에서는 $10 미만의 결제에 대해서는 신용카드 결제를 거부할 수 있음

- 카드사의 다양한 혜택(무이자 할부, 포인트, 마일리지, 캐시백)이 구매자의 주요한 카드 선택 요인13)

- - 한국의 신용카드 부가 서비스 혜택은 세계 최고 수준으로 해외 카드사에서 찾아볼 수 없음13)

-

Ⅱ. 국내외 모바일 지급결제 동향

- 다음카카오 - 국내 핀테크의 선두주자

- ‘카카오 페이’ - 간편결제 서비스

- - 결제정보를 등록해놓고 이후 비밀번호만으로 결제

- - LG CNS의 보안서비스 엠페이를 적용하여 결제정보를 보안서버에 분리해 저장하는 방식을 택해 보안성을 높이고 신용카드 결제의 단계를 줄여 편의성을 높임

- - 5대 홈쇼핑과 홈플러스, 소셜커머스, 위메프 등과 제휴를 맺고 있으며, 카드사 관계없이 여러 개의 신용카드 및 체크카드 등록이 가능함

- ‘뱅크월렛 카카오’ - 송금기능이 탑재된 전자지갑 서비스

- - 상대방의 계좌를 몰라도 카카오톡에 전화번호로 친구등록만 되어 있으면 송금이 가능함

- - 16개 주요 은행과 7만 5천 개의 ATM과 연결되어 있음

- 페이팔 – 180조 원의 결제 시장

- 미국 전자상거래 기업 ‘이베이’가 인수한 페이팔은 1998년부터 온라인 간편결제를 시작하였으며, 2006년 모바일 결제 시스템을 도입함

- 2013년 페이팔을 통해 결제된 금액이 180조에 이름

- 온라인 커머스를 기반으로 오프라인으로 영역을 확장하고 있음

- 2012년 ‘페이팔 히어’ 서비스는 모바일 전용 카드 판독기와 모바일 앱으로 구성된 결제 서비스로 매장 관리 솔루션을 포함함

- - 이를 통해 소비자에게 오프라인 결제의 편의성과 가맹점에게는 소비자 이력을 관리함으로써 판매증가를 이룸

- 한국에서는 하나은행, KG이니시스와 제휴하여 소액, 해외송금을 서비스하고 있음

- 알리바바 – 알리페이를 통해 중국의 결제시장을 주도

- 2003년부터 전자상거래에서 지급 보증 서비스(에스크로)인 알리페이를 출시함

- - 당시 중국의 전자상거래는 개인 간의 거래에서 잦은 결제 및 배송사고로 인해 활성화되지 못한 상황에서 알리페이가 지급보증을 통해 신뢰를 구축

- 2005년부터 전자상거래에서 나아가 공과금 납부와 휴대폰 요금 충전, 택시 요금 등 다양한 서비스로 확대되어 2014년 중국 제3자 결제 시장의 51%를 차지함

- 또한 자산관리 서비스인 위어바오를 출시하여 알리페이에 충전되어 있는 여유 자금은 MMF 등 단기 금융 상품에 투자하고 고객에게 이자를 지급

- - 수시 입출, 소액 투자가 가능하며 은행 방문 없이 인터넷 계좌를 개설할 수 있었음

- - 출시 당시 시중은행이 0.35%의 이자를 지급한데 비해 5~6%의 이자를 지급함

- 위어바오는 2014년 6월 기준 1억명 가입자에 약 94조 원의 자산총액으로 중국내 1위 글로벌 4위 규모의 펀드로 성장

-

- 모바일 지급결제 관련 사업자

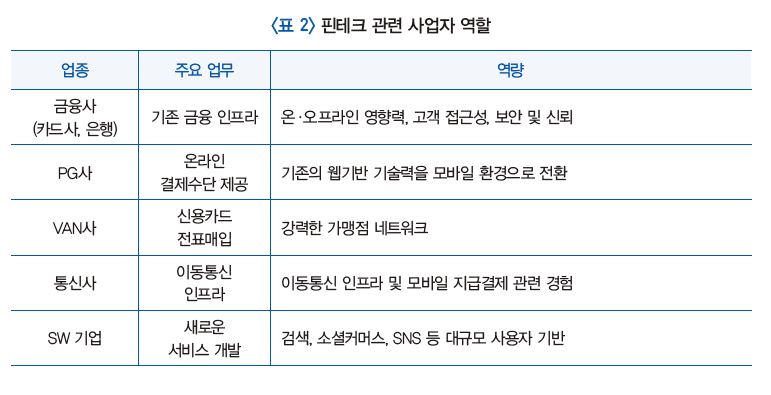

- 기존 카드사 : 카드사와 은행 등의 기존 금융사는 기존 금융 인프라의 주도권을 가짐

- - 카드사는 카드 결제 처리 권한을 바탕으로 온·오프라인에서 막대한 영향력이 있음

- - 은행은 오프라인 점포를 기반으로 고객 접근성, 보안 및 신뢰를 바탕으로 새로운 서비스를 출시하는데 유리함

- - 특히 국내는 규제에 기반을 둔 금융 정책으로 인해 카드사와 은행의 금융시장에서 역할이 명확함

- - 체크카드 사용자의 증가에 따른 수수료 수익 감소, 마케팅 비용 및 모집 비용 증가 등으로 인해 모바일 지급 결제 등 새로운 비즈니스 모델이 필요함14)

- - 마케팅 비용은 2005년 1.3조 원에서 2011년 4조 3,000억으로 증가하였으며 같은 기간 총 수익 대비 마케팅 비율은 11%에서 25%로 증가함15)

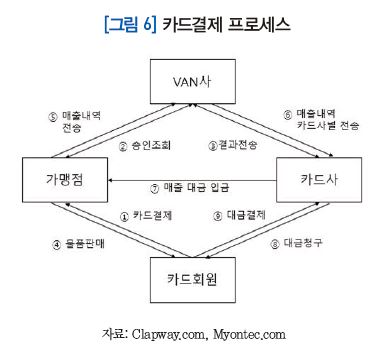

- VAN사 : VAN사는 신용카드 승인 중계 서비스와 오프라인 가맹점 단말기 공급, 현금영수증 서비스 등 다양한 금융 결제 관련 역할을 함

- - VAN사는 ‘전표매입사’의 역할을 신용카드사와 함께 분담하고 매입정산 수수료를 주 수익원으로 함

- - 가맹점 네트워크를 가지고 있어 ‘O2O(Online to Offline)’에 강점이 있음

- - 소액결제가 늘어나고 있어 VAN사의 정액제 수수료 인하압박이 거세짐

- PG사 : PG사는 온라인 결제 수단을 제공하고 중계하는 역할을 함

- - 온라인에서 고객과 카드사를 안전하게 연결하는 역할을 하며 이용자의 편의를 고려한 다양한 서비스를 출시하고 있음

- - 기존의 웹기반 기술을 바탕으로 모바일 기반으로 전환하는데 용이함

- - 글로벌 대형 PG사의 낮은 수수료로 인해 국내 PG사는 모바일 지급결제 확대에서 경쟁우위를 차지하기 힘듦16)

- 통신사 : 통신사는 이동통신 인프라와 모바일 지급결제 관련 경험을 가지고 있으며 카드사의 주요 주주임

- - 모바일 카드, 휴대폰 소액 결제 등 결제 서비스를 제공하고 있음

- - S K텔레콤은 2001년 3세대 이동통신을 시작하면서 ‘모네타’ 카드를 출시하였으며 이어 KT, LGU+ 등이 모바일 결제 인프라를 공급하였으나 상용화에는 실패한 경험이 있음

- - 국내에서 SK텔레콤은 하나SK카드17)를, KT는 비씨카드의 주요주주임

- SW 기업 : SW 기업은 기존의 사용자 기반으로 새로운 서비스를 개발함

- - 검색, 소셜 커머스, SNS 등 대규모 사용자 기반을 이용하여 내부 결제에서 나아가 오프라인을 포함한 외부 결제로 확대 중

- - P G사, 금융사 등과 제휴하여 간편결제 등의 모바일 지급결제 서비스를 제공함 여신금융협회 (2014) “페이팔 국내 진출 시 영향분석

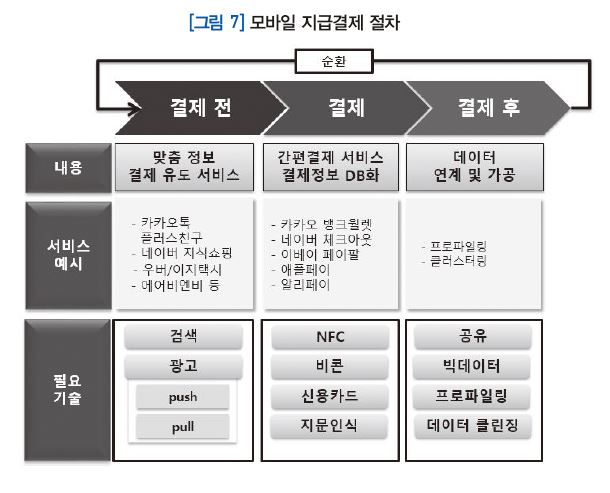

- 모바일 지급결제 절차

- 결제 전 : 방대한 네트워크를 기반으로 소비자를 결제단계로 유도할 수 있는 맞춤 정보를 제공하거나 새로운 서비스 시장 창출

- -모바일 기기의 실시간성과 공간에 의존하지 않는 특성은 새로운 상품 검색 및 광고시장을 창출

- - 온 ·오프라인 연계 등 소비자를 결제로 유도할 수 있는 새로운 서비스를 창출

- - 카카오톡 플러스 친구, 네이버 지식쇼핑, 다음카카오 쇼핑하우 등이 새로운 상품 검색 및 광고 시장을 창출한 예시임

- 결제 : 소비자에게 편리한 결제 환경을 제공하고 결제 정보, 결제 환경 등을 저장하여 데이터베이스화

- - 결제 편의성(NFC), 결제 보안(지문인식), 가입자 혜택(신용카드) 등을 모바일 결제에 적용

- - 결 제 데이터 수집을 위한 상품 데이터베이스 및 모바일 커머스 솔루션을 제공하는 POS 환경 구축

- - 카카오톡의 뱅크월렛, 네이버의 체크아웃 등 간편결제 서비스가 있음

- - 애플페이, 이베이 페이팔 등은 NFC, 지문인식 등 새로운 기술을 적용하고 있는 중임

- 결제 후 : 결제 단계에서 수집된 데이터를 다른 데이터와 연계하여 가공하여 결제 전 단계로의 판매

- - SNS, 사용자 리뷰 등 결제 이외의 정보와 연계, 가공

- - 다양한 목적에 상응하는 데이터 마이닝 및 프로파일링 기법 도입 후 통계자료를 통한 가치사슬 내의 개선점 파악

- - 규제로 인하여 서비스가 창출되기 어려우나 신한카드의 ‘Code9’ 같은 빅데이터 분석을 통한 서비스 제공이 시작되고 있음

-

Ⅳ. 모바일 지급결제 활성화를 위한 규제 개선

- 모바일 지급결제와 관련된 규제로 보안관련 규제, 최소자본금 요건 규제, 개인정보보호와 관련된 규제가 있으며, 개선이 쉽지 않음

- - 첫째, 각 사업자(금융사, PG사, VAN사, 통신사, SW 기업)의 역할 구분과 책임소재가 명확히 구분되어, 새로운 서비스를 개시하려는 당사자가 법적 책임을 지고 싶어도 질 수 없는 상황

- - 둘째, 핀테크와 관련된 규제 개선의 논의는 규제 완화의 방향으로 진행되고 있으나, 개인정보보호 관련 규제, 금산분리 완화 등의 대다수의 규제가 사회적인 합의가 필요함

- - 셋째, 보안과 개인정보보호 규제 완화의 경우 기존 금융 기업이 준비되지 않아 보안사고 및 개인정보 유출의 위험성이 높아질 수 있음

- 실제로 관련 규제개선의 논의는 예전부터 진행되어 왔으나 성과는 미비함

- 2007년부터 웹 호환성 및 웹 접근성 개선에 관한 논의가 진행되어 왔음

- 2009년 전자금융감독규정 입법방향은 금융회사가 자체적으로 안전대책을 수립하고 규제를 최소화하는 방향이었으나 사전규제로 작용함

- 공인인증서와 관련된 규제 개선관련 논의는 2010년부터 시작되어 인증방법평가위원회가 설립 되는 등의 노력이 있었으나 실질적인 규제 개선안이 도출되지 못하다가 2015년이 되어서야 의무 사용 규제가 폐지됨

- 모바일 지급결제 산업 육성을 위해서는 복합적으로 얽혀있는 규제에 대해 빠른 개선이 필요함

- 세계 모바일 지급결제 시장의 연평균 성장률은 18% 수준으로 매우 빠르게 성장 중18)

- - 신기술로 편리한 글로벌 IT 기업들이 규모의 경제를 달성하여 값싼 수수료로 경쟁하며 간편한 서비스 노하우를 바탕으로 한국시장 진출이 가시화됨

- - 중국의 모바일 지급결제의 대규모 인프라가 중국인 관광객을 대상으로 보급되고 있으나 한국인을 대상으로 점차 확대되고 있음19)

- 지급결제의 차별적인 규제 적용이나 단계적 개선과 같은 다양한 규제 개선 방안을 도출해야 하며 규제 방식을 사후점검으로 전환해야 함

- 예를들어, 결제 데이터를 가공하여 판매하는 기업에 대해서는 결제보안 규제나 진입규제를 적용하 지 않을 수 있음

- - 결제가 필요한 새로운 서비스를 창출하는 기업에 대해서는 진입규제를 완화하고 결제 보안과 관 련하여서는 결제 단계에 속해있는 기업과 연계를 유도

- - 궁극적으로 규제당국은 새로운 금융 서비스에 대한 사전규제의 어려움을 고려할 때, 사후규제를 강화하는 것이 바람직함 Ⅴ. 결론 및 시사점

- 핀테크(Fintech)는 금융(Finance)과 기술(Technology)의 합성어로 전통적 금융 서비스와 SW를 결합한 서비스를 말하며, 모바일 지급결제 영역이 가장 큰 부분을 차지하고 있음

- 국 내에서는 최근 들어 다음카카오가 카카오 페이, 뱅크월랫 카카오 등을 출시하여 핀테크 시장 이 활성화되고 있음

- 해외에서는 페이팔, 알리바바 등이 전자상거래를 기반으로 모바일 지급결제 시장으로 진출 중

- 핀테크 관련 사업자는 기존 금융사, PG사, VAN사, 통신사, SW기업 등이며, 각자의 주요 업무와 역량이 분명함

- 모바일 지급결제의 절차는 방대한 네트워크를 기반으로 소비자를 결제단계로 유도하는 결제 전 단계가 있으며, 간편결제 환경을 제공하는 결제 단계, 결제 데이터를 가공하여 판매하는 결제 후 단계로 나눌 수 있음

- 관련 규제로 보안관련 규제, 최소자본금 요건 규제, 개인정보보호 등 다양한 규제들이 복잡하게 얽혀있으며 일부 규제의 완화는 사회적인 합의가 필요함

- - 실제로 2007년부터 지급결제와 관련된 규제 개선에 대한 논의가 진행되었으나 별다른 성과를 얻지 못하였음

- 모바일 지급결제 절차에 따른 차별적인 규제 적용과 단계적 개선이 요구되며 규제방식을 사전규 제보다는 사후규제를 강화하는 방향으로 개선 필요

-

- 한국은행(2009), “우리나라의 지급결제제도”

- Accenture (2014). “The Boom in Global Fintech Investment”

- Capgemini (2014) “World Payment Report 2014”

- Gartner (2014) “Worldwide mobile payment transaction volume 2010-2017”

- Gartner (2014) “Worldwide mobile payment transaction volume 2010-2017”

- 중국 신용카드산업 발전 청서(2013)에 따르면 2013년 현재 중국 전체 인구는 약 13억 5500만 명, 거래가 이뤄진 신용카드는 4008만 장이며, 누적 카드 발급 수는 3억 9000만 장으로 30% 미만이나 한 사람이 여러 장의 카드를 갖고 있기 때문에 중국 내 신용카드 보급률은 전체 인구의 10% 안팎으로 추정하고 있음. 조선일보(2014.8.15.) “금융위, 알리페이 국내업체와 제휴시 등록 불필요, 中 소비 늘어날까”

- 파이낸셜뉴스, “카드수수료 3.12% 소비자 불만 높은 미국 카드 시장을 가다”, 2012.11.13

- Platum (2014.3.12.) “중국IT기업 온라인금융상품(MMF)-위어바오(余額寶) 열풍”

- DMC (2014) “모바일 지급결제 혁신 동향 및 시사점”

- 뉴시스 (2014.2.28) “1인당 신용카드 3.9장…6년 만에 3장대로 감소”

- 헤럴드경제 (2014.7.5) “세계 최고 카드 보급률ㆍ이용률…덩달아 높은 소액결제 비중에 카드사 속앓이”

- 세계일보 (2015.1.30) “건당 카드 결제액 감소세 지속…1만원 이하 절반 육박”

- KB금융지주 경영연구소 (2014) “국내 신용카드 산업의 특성과 시장 전망”

- 한국신용평가 (2014) “카드사를 압박하는 3가지 위협”

- MK뉴스, “카드사 마케팅비용 4조원 결국 고객부담”, 2012.5.13

- 국내 PG사의 결제수수료(일반 결제)는 3.4~4.0% 수준이나, 미국 페이팔은 2.36~3.97% 수준임

- 하나SK카드는 ’14년 12월 외환카드와 합병하고 하나카드로 사명을 변경함

- 헤럴드경제, “핀테크 시대? 모바일 금융 빅뱅 가로막는 IT규제”, 2014.11.20

- 파이낸셜뉴스, “티머니와 손잡은 알리페이 韓 인터넷결제 빗장 흔든다?, 2014.12.3

-

참고자료

- 국내문헌

- DMC (2014) “모바일 지급결제 혁신 동향 및 시사점”

- KB금융지주 경영연구소 (2014) “국내 신용카드 산업의 특성과 시장 전망”

- 삼성증권 (2014) “Fintech 시대의 개막 – 금융사 액션플랜”

- 여신금융협회 (2014) “페이팔 국내 진출시 영향분석”

- 한국신용평가 (2014) “카드사를 압박하는 3가지 위협

- 해외문헌

- Accenture (2014) “The Boom in Global Fintech Investment”

- Capgemini (2014) “World Payment Report 2014”

- Gartner (2014) “Worldwide mobile payment transaction volume 2010-2017”

- 신문기사

- 두두차이나, “소비대국 중국의 신용카드 황금시장”, 2012.1.7

- MK뉴스, “카드사 마케팅비용 4조원 결국 고객부담”, 2012.5.13

- 파이낸셜뉴스, “카드수수료 3.12% 소비자 불만 높은 미국 카드 시장을 가다”, 2012.11.13

- 뉴시스, “1인당 신용카드 3.9장… 6년 만에 3장대로 감소”, 2014.2.28

- Platum, “중국IT기업 온라인금융상품(MMF)-위어바오(余額寶) 열풍”, 2014.3.12

- 헤럴드경제, “세계 최고 카드 보급률ㆍ이용률… 덩달아 높은 소액결제 비중에 카드사 속앓이”, 2014.7.5

- 조선일보, “금융위, 알리페이 국내업체와 제휴시 등록 뷸필요, 中 소비 늘어날까”, 2014.8.15

- 비즈조선. “유통업계, 알리페이 시스템 앞 다퉈 도입… 요우커 90% 알리페이로 결제”. 2014.11.5

- 헤럴드경제, “핀테크 시대? 모바일 금융 빅뱅 가로막는 IT규제”, 2014.11.20

- 파이낸셜뉴스, “티머니와 손잡은 알리페이 韓 인터넷결제 빗장 흔든다?”, 2014.12.3

- 파이낸셜뉴스, “보안이 미래다, 증권사 이상금융거래탐지시스템(FDS) 도입 광풍”, 2015.1.14

- 머니투데이, “금융당국, "핀테크 키우기에 역점"… 보안성심의 폐지”, 2015.1.15

- 연합뉴스, “금융사 보안프로그램 다운로드 안받아도 된다”, 2015.1.19

- 이데일리, “이르면 3월부터 '키보드보안·방화벽' 없이 금융거래 가능”, 2015.1.19

- 뉴데일리, “보안 대책 없는데… 막던지는 핀테크”, 2015.1.20

- 세계일보, “건당 카드 결제액 감소세 지속… 1만원 이하 절반 육박”, 2015.1.30

-

- Ⅰ. 개요

- Ⅱ. 국내외 모바일 지급결제 동향

- Ⅲ. 모바일 지급결제 생태계

- Ⅳ. 모바일 지급결제 활성화를 위한 규제 개선

- Ⅴ. 결론 및 시사점